近年来,spac 在美国证券市场上市数量呈指数级增长,并于 2021 年创造历史记录。随着美国证券市场 spac 上市的火爆,新加坡、日本等亚太区交易所先后修改或是放宽了上市规则,香港联合交易所也于 2022 年 1月 1 日正式落地 spac 政策。虽然近期美国证券协会的加强监管暂缓了全球 spac 交易的脚步,但作为一种灵活快速的融资渠道,spac 国际市场竞争仍在加剧。香港作为新晋 spac 交易市场具有充足的资源禀赋,具有较大发展潜力。

一、spac 概念及基本机制

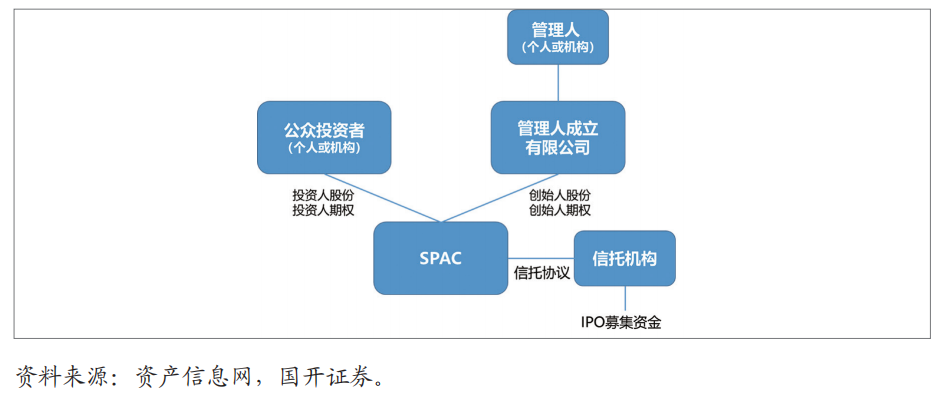

与普通 ipo 不同,spac 以“spac 单位”发行〔1〕,每单位包含一个普通股(common)、一个权证(warrant)和一个赋权股(right)。公众投资者可按照 spac 普通股价格公开认购 spac 单位,其中的 spac 权证可让公众投资者按照约定价格买入未来并购继承公司〔2〕的股票。公众投资者可根据 spac 并购完成后股价的表现,决定是否行使认购权。spac 权证的行权期限一般为 3~5 年。

一般情况下,spac 完成 ipo 后,公众持股占比 80%,管理人团队持股20%〔3〕,募集资金一般委托信托机构进行管理,资本结构非常灵活。

图表 1 spac 的资本架构

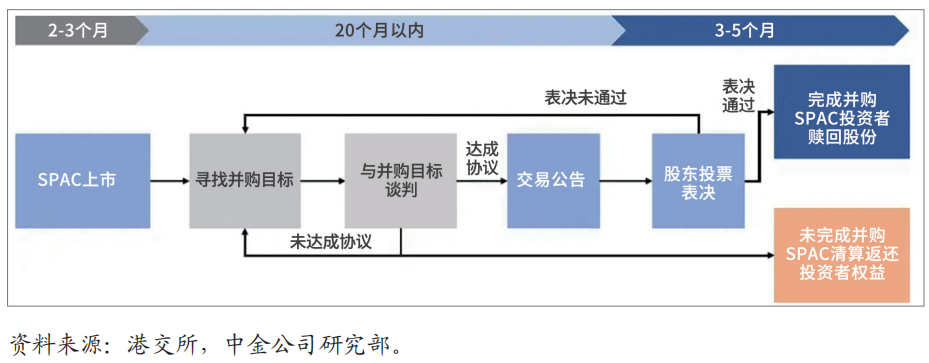

spac 上市后须在一定期间内(通常为 24 个月,特殊情况可申请延期)按照招股说明书中的要求找到目标公司完成并购重组,否则需进行退市清算。

3. 第三阶段:并购交易(de-spac)

找到目标公司后,spac 发布并购交易公告,待股东大会投票批准。若股东大会表决通过,并购完成后,spac 股东既可以选择将 spac 股份转换为继承公司的普通股,也可以选择从信托账户中赎回其持有的 spac 股份,获得一定比例的现金与利息。发起人在并购后可选择在继承公司管理层任职,为继承公司提供资源。若股东大会表决未通过,spac 发起人需重新寻找并购目标,或直接清盘,将存托账户中的现金返还给投资者。

图表 2 24 个月 spac 机制示意图

spac 上市是资金寻找优秀标的公司,而传统 ipo 则是优秀标的公司寻找资金,这一根本性的定位差异造就了 spac 交易独特的机会与风险。

由于 spac 申报上市时财务报表、信息披露、发行申请等内容都相对简单,上市时间更短。spac 交易定价是目标公司与 spac 完成并购交易时协商确定的,而非通过承销商簿记建档。因此,相比传统 ipo 而言,通过 spac 并购通常可获得更为灵活和确定的定价,且受市场波动的影响相对较小。此外,由于 spac 公司没有任何实际业务经营,spac 公司股权结构相对清晰,诉讼、债务等方面的风险也相对较低。

spac 并购交易后的股价表现与发起人自身素质有较大关联。若发起人缺乏经验或专业知识,则可能会对公司股价表现造成负面影响。此外,为了能融到更多的资金,发起人有可能夸大、粉饰项目而有意无意忽略项目风险。虽然 spac 信息披露制度极为严格,且事后监管也很严谨,但从其发行机理看,比传统 ipo 更容易产生道德风险。此外,spac 的投资容易遭受经济利益的摊薄风险。一是发起人股份转换为普通股份时会造成摊薄,二是认股权证的行权也会导致普通股价值摊薄。

二、spac 交易发展现状

(二)主要资本市场分析:美国

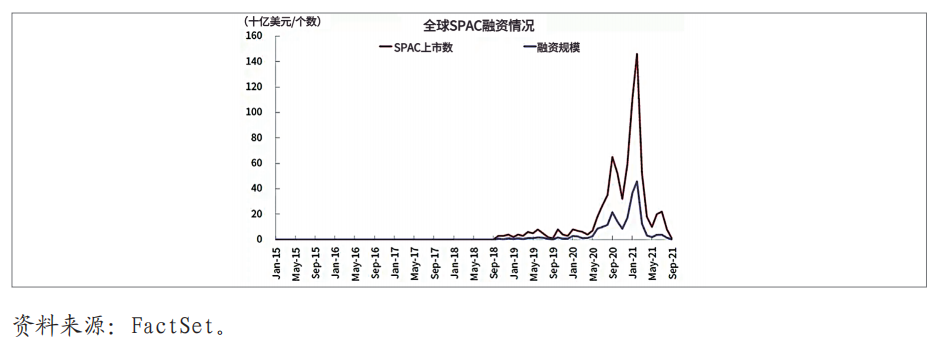

1. 市场规模:2019 年以来迅速壮大,但近期回落

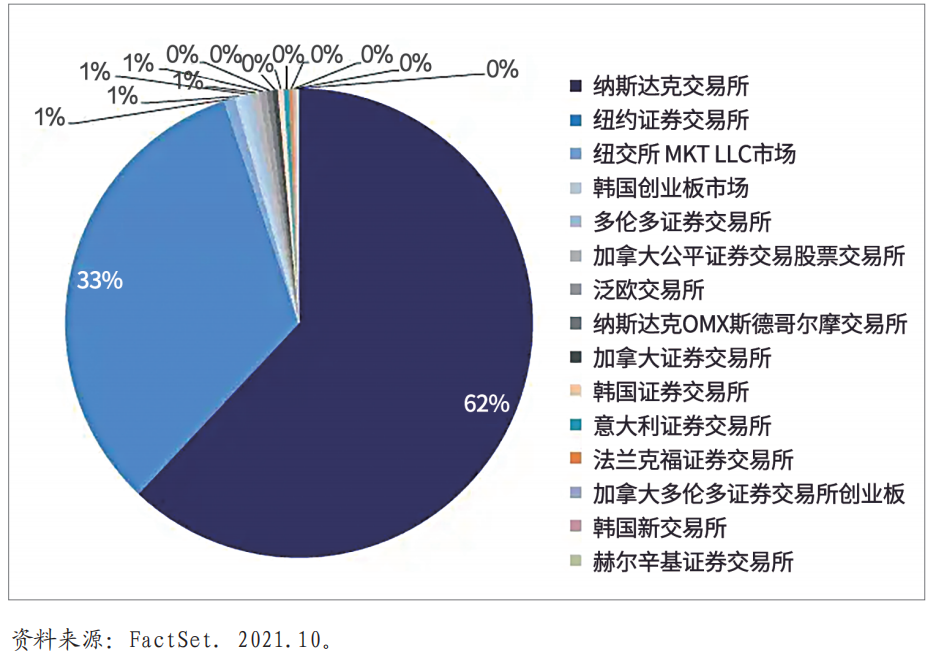

从市场分布来看,美国市场占全球 spac 发行规模的九成以上。当前美国、欧洲、英国、加拿大、韩国和新加坡等市场允许 spac 上市。从数量与规模来看,美国市场 spac 上市最为活跃。迄今发行的 spac 中超过九成位于美国,其中近62% 的 spac 在纳斯达克上市。相比而言,其余市场的 spac 发行规模占比较小,欧洲占比 2.2%,韩国占比 1.1%,加拿大占比 1%。

图表 4 美国市场占全球 spac 发行数的 95%

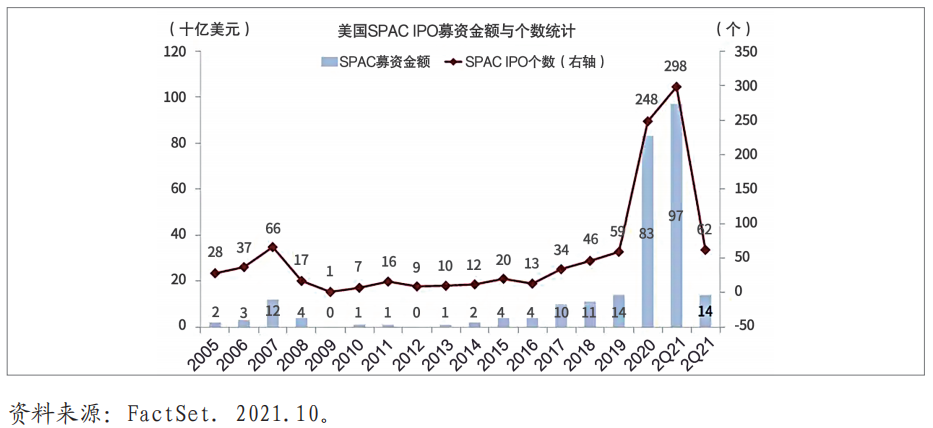

自 2019 年以来,美国 spac 市场活跃度大幅上升。2020 年美国 spac 市场已经和传统 ipo 市场的规模相当,全年美国 spac ipo 占 ipo 总数的 55%,融资规模占 ipo 总体募资规模的 46%〔4〕。2021 年一季度也延续了该趋势,spac上市数量达到了创纪录的 317 单。然而,由于监管力度加大,美国 spac 融资规模自 2021 年二季度以来大幅下滑。2021 年 3 月,美国证监会(sec)发布公告,提醒投资者防范 spac 市场的“追星”行为〔5〕。4 月,sec 进一步在公开声明中表示,spac 披露的财务预测大幅高估了企业未来的业绩水平。5 月,sec 主席 gensler 出席美国众议院听证会时指出,spac 拥有较高的摊薄成本和风险,并要求 sec 制定新的规则从而更好地保护投资者权益。2021 年二季度美国 spac 上市量应声滑落至 107 单(环比下降 66%)〔6〕。

2. 行业特征:以高增长小市值公司为主

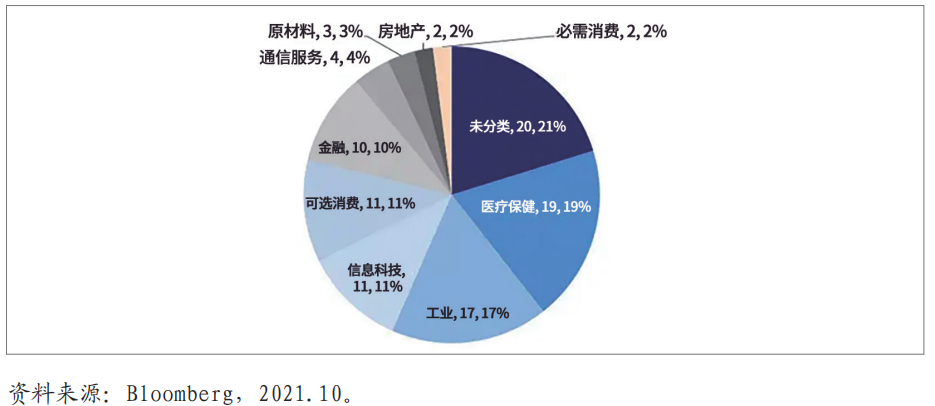

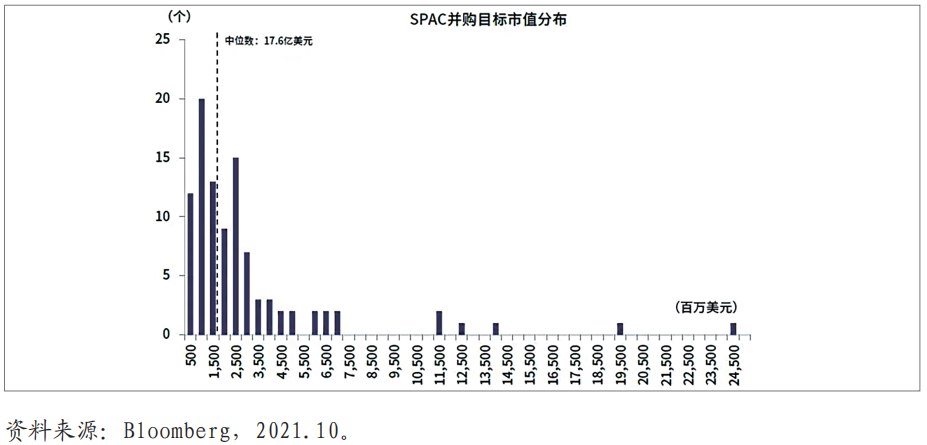

继承公司集中于高增长的小市值公司中。从行业分布来看,医疗保健(19%)、工业(17%)、信息科技(11%)和可选消费(11%)等板块占比较高。而必需消费(2%)、房地产(2%)、原材料(3%)等板块占比最低。从市值分布来看,继承公司市值中位数为 17.6 亿美元,是 spac 平均募资规模的 5 倍左右,平均规模与标普小盘 600 指数市值中位数(约 1.6 亿美元)相仿。较多继承公司的市值小于 10 亿美元(占比达 32%),规模最大的继承公司市值达到 245 亿美元。

图表 6 美国 spac 继承公司行业分布

3. 上市后表现:股价稳定但受舆论影响较大。

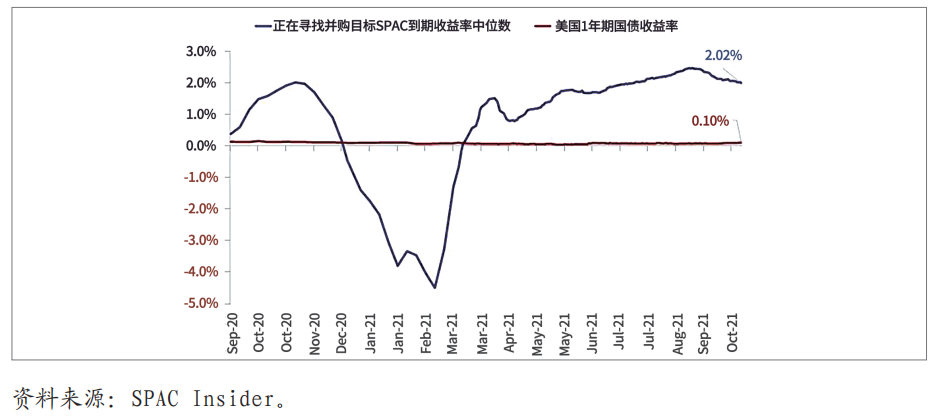

图表 8 消息波动对以零息债券计算的 spac 到期收益率影响

spac 本身没有实际的业务,仅仅持有现金,一般而言 spac 的公允价值是信托账户的净值。实际来看,spac 股价通常在净值上下波动,例如在美国市场,大多 spac 股份在 10 美元上下交易〔7〕。当市场得知 spac 并购计划的信息后,市场一般反应较大,spac 公司市值可能大幅超出净值。

4. 失败比例:历史清盘率较低,但目前供大于求

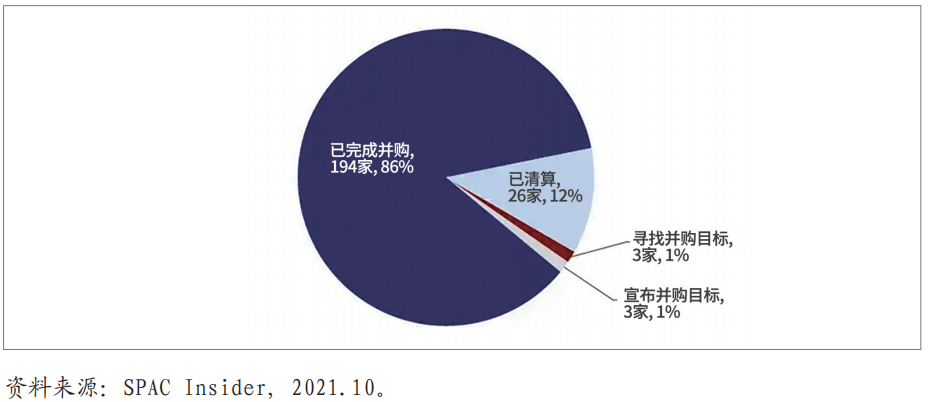

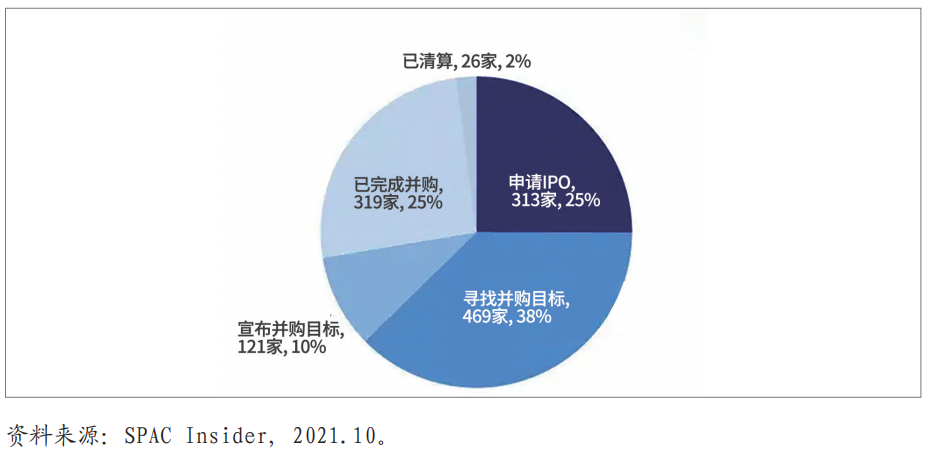

从 2009~2019 年 10 年的历史经验来看,spac 清盘率仅为 12%。在此期间上市的 225 家 spac 中,194 家已完成并购交易(占比 86%)、3 家已宣布并购目标(占比 1%)、3 家仍在寻找并购目标(占比 1%)、26 家被清算解除(占比 12%)。这表明历史上大多数 spac 在规定时间内完成并购,成功率较高。但是,随着全球 spac 上市规模激增,而可供并购的目标公司相对有限,清盘率也可能在未来有所抬升。截至 2021 年 10 月底,美国市场有 469 家 spac 正寻找目标公司,多于美国历史上累计完成的 spac 交易数量。随着需要寻找并购目标的 spac 不断增多,spac 相互竞争可能不断加剧,并购失败率也可能随之抬升。

图表 9 2009~2019 年美国上市 spac 于 2019 年底情况

(三)亚太资本市场分析:香港

1. 建立 spac 上市机制:扩宽企业上市选择

《咨询文件》表示,香港作为国际金融中心,与美国市场竞争来自大中华与东南亚的公司上市。截至 2021 年 9 月,共有 12 家大中华及东南亚公司通过spac 于美国上市。此外,英国和新加坡也引入了 spac 制度。港交所实行 spac上市机制有助于加强香港作为国际金融中心的竞争力。此外,许多公司认为spac 上市是传统 ipo 较有吸引力的补充。《咨询文件》中表示部分市场参与者希望以“双轨”的方式上市。

2. 监管对比:规则相对严格

3. 发展现状:13 家 spac 递交招股书,3 家已上市

图表 11 港交所申报 spac 上市企业及审批状态

截至 2022 年 9 月 6日,共有 13 家 spac(其中 1 家二次递表)在港交所递交招股书,其中 3 家已成功上市。

(四)中国企业 spac 上市案例:新风天域并购和睦家

2018 年 6 月,spac 公司新风天域(new frontier corporation)在纽约证券交易所正式挂牌,融资额约 2.9 亿美元。2019 年 7 月底,新风天域与和睦家正式达成并购协议,将通过“现金 股票”的方式收购和睦家原股东包括 tpg和复星医药的股份,吸收合并后摊薄的整体企业价值为 14.4 亿美元。本次交易再融资来源于提前认购协议〔9〕、定向增发和贷款。新风天域通过老股东行使期权提前认购获得了 1.9 亿美元现金,通过定向增发向维梧资本、长线基金资本集团等私募股权基金募资了 7.11 亿美元,同时获得 3 亿美元并购贷款。

2019 年 12 月 19 日,新风天域宣布完成对和睦家的收购,更名为新风医疗集团(nyse:nfh)。交易后的股权结构为:维梧资本持股约 10.6%,新风天域集团持股约 6.7%,复星持股约 6.6%,和睦家管理层持股约 6.9%,其它股东持股约 69.2%。

由于中概股股价整体表现不及预期,新风医疗集团成为今年首个中概股回归企业,于 2022 年 2 月 21 日宣布正式完成私有化,买方团以每股 12.0 美元的价格收购公司股份,以及每认股权证 2.70 美元的价格收购除新风天域关联投资实体之外持有的认股权证,对应公司总估值约为 16 亿美元。买方团成员还包括:维梧资本、复星医药、华平投资及其关联方、高盛资产管理的私募股权业务等知名机构,以及管理层成员及其各自的关联实体。招商银行和上海浦东发展银行为本次交易提供了并购贷款。私有化后或将寻求港股上市机会。

三、spac 未来趋势展望

2022 年 3 月 30 日,美国证监会(sec)发布了以加强信息披露要求为核心的 spac 监管草案〔10〕,具体内容与传统 ipo 规则类似,从信息披露、市场行为、把关人、发行人等方面进行规定,并取消了相关法律免责条款,相关内容已于 6月 24 日结束征求意见。虽尚未发布正式版,但监管的不确定性已经让主承销商的计划生变,包括高盛、花旗、德银、瑞信等多家机构纷纷暂停了 spac 发行。2022 年二季度,美国市场 spac 上市已不到 80 单,同比下降超过 80%〔11〕。sec 对美国市场 spac 加强监管之际,新加坡交易所〔12〕在今年 1 月有 3 家spac 上市后,就未收到新的 spac 上市申请;香港交易所今年二季度仅收到 2家 spac 上市申请。新交所和港交所对外表示,就规则而言更加注重质量而非数量,对投资者的保护也比美国市场更加完善〔13〕。

(二)中长期竞争加剧,香港交易所具有优势

香港 spac 交易处于发展初期,发展潜力可期。从 spac 并购标的角度看,美国目前上市的 spac 多处于供大于求的“资产荒”阶段,在中概股前景未卜的情况下,美股上市的 spac 无法并购高成长性的中国公司,而香港上市的 spac有充足优质资产可供选择。同时,港交所 spac 并未排除并购目标公司是上市企业的可能性。因受中美博弈影响,在美上市的中概股企业若寻求在港完成二次上市,可选择通过 de-spac 来跳过私有化步骤实现上市。从 spac 投资者角度看,对 spac 投资有兴趣的资金来源涵盖内地的大型公募基金、国企央企资本及大型家族投资,远比美国对冲基金主导的 spac 市场更丰富〔14〕。

四、投资提示

港交所更加专业和严谨的 spac 交易政策为境内成长型科创企业提供了更灵活的替代性上市融资路径,建议持续关注香港 spac 上市公司动态,将港交所spac 并购作为潜在退出渠道,也可作为在美上市中概股已投企业的回归方式。需要持续关注目前在港交所上市 spac 未来的并购交易推进效率和继承公司股价情况,关注政策执行不及预期风险和市场股价波动风险。

(国新基金)

注释

〔1〕 以纽交所为例,一个 spac 单位通常为 10 美元。

〔2〕 继承公司指 spac 完成对目标公司的并购交易之后,新形成的上市公司。

〔3〕 以美国 sec 要求为例。

〔4〕 spac analytic.2021.10。

〔6〕 数据来源:pitch book。

〔7〕 中金公司研究部,2021.12。

〔8〕 港交所于 2021年 12月17日发布了有关特殊目的收购公司的指引信,详见香港 spac咨询总结附录五。

〔9〕 spac 的提前认购协议(forward purchase agreement)保障了 spac 发起人和投资者的认购权。

〔10〕 rules to enhance disclosure and investor protection relating to spac -new subpart 1600 of regulation s-k。

〔11〕 数据来源 :pitch book。

〔12〕 新加坡交易所于 2021 年 9月3日期接受 spac 上市。

〔13〕 《财新周刊》2022 年第 29 期。

〔14〕 《财新周刊》2022 年第 12 期。

免责声明

本文的分析及建议所依据的信息均来源于公开资料,我们对这些信息的准确性和完整性不作任何保证,也不保证所依据的信息和建议不会发生任何变化。我们已力求文章内容的客观、公正,但文中的观点、结论和建议仅供参考,不构成任何投资建议。投资者依据文章提供的信息进行投资所造成的一切后果,概不负责。文章未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为国新资讯,且不得对文章进行有悖原意的引用、删节和修改。

- “变废为宝” 动力电池回收:蓄势待发 走向新蓝海2022-12-12